원제: DeFi의 차세대 진화: 프로토콜이 플랫폼이 되는 방식

원저자: DefiIgnas

편집자 주: 이 기사에서는 이더리움이 직면한 과제와 Fluid v2의 혁신을 예로 들어 설명합니다. Fluid는 대출과 AMM 유동성을 결합하여 대규모 사용자에게 적합하고 개발자를 지원하는 플랫폼을 만듭니다. Fluid의 v2 릴리스에서는 범위 주문, 대출 유동성 전략, 동적 수수료와 같은 기능을 도입하여 자본 효율성을 높이고 개발자에게 새로운 제품을 구축할 수 있는 기회를 제공합니다.

다음은 원래 내용입니다(더 쉽게 읽고 이해할 수 있도록 원래 내용을 재구성했습니다).

DeFi의 다음 큰 도약은 프로토콜이 플랫폼으로 진화하는 것입니다.

Apple의 앱 스토어와 마찬가지로 프로토콜은 더 이상 단일 목적의 도구가 아니라 다른 앱이 구축되는 기반이 됩니다.

DeFi에서 한 가지 추세를 발견했습니다. 지갑은 이제 프런트엔드 애플리케이션에 의존하는 대신 백그라운드에서 DEX 애그리게이터를 사용하고 있습니다.

DeFi 생태계가 복잡해짐에 따라 Vault 전략의 인기가 높아지고 있는데, 이는 사람들이 여러 DeFi 프로토콜에서 수익을 극대화하고자 한다는 것을 보여줍니다.

하지만 한 가지 함정이 있습니다. 프로토콜은 상품화된 인프라가 될 위험이 있는 반면, 사용자 중심 애플리케이션은 대부분의 이점을 누리게 됩니다.

예를 들어:

• Uniswap Labs는 프런트엔드 수수료를 벌어들이는 반면, LP의 스왑 수수료는 하락 추세를 보이고 있어 $UNI 보유자는 아무것도 얻지 못합니다.

• Metamask는 사용자를 보유하기 때문에 0.875%의 수수료를 부과합니다.

• Compound Finance는 Morpho Vault의 프런트엔드가 되고 있습니다.

많은 사람들은 이더리움을 낮은 거래 수수료를 제공하기 때문에 L2와 솔라나의 도전을 받는 단순한 인프라로 봅니다.

시간이 지남에 따라 ETH 가스 요금은 추상화되고 사용자는 ETH를 보유하지 않고도 Ethereum을 사용할 수 있게 될 것입니다.

이러한 위험은 "Fat App 이론"의 일부이지만, "Fat Protocol 이론"을 서둘러 무시하지 마세요.

이더리움은 개발 플랫폼이며, 그 가치 평가도 바뀌었습니다. 이제 ETH의 가치 평가는 플랫폼으로서의 잠재력이나 가치 저장소로서의 ETH의 역할보다는 수수료 발생에 따라 결정됩니다.

레이어 2 솔루션이 L1과 더욱 긴밀하게 연계되고 ETH 파괴 메커니즘이 복구됨에 따라 ETH에 대한 설명도 빠르게 바뀔 수 있습니다.

흥미로운 점은 Aave가 사용자 중심 애플리케이션으로서 좋은 성과를 보인다는 점입니다. 특히 대규모 거래자에게 서비스를 제공하는 동시에 DeFi의 유동성 센터 역할도 수행합니다.

레이어 2 솔루션이 L1과 더욱 긴밀하게 연계되고 ETH 파괴 메커니즘이 복구됨에 따라 ETH에 대한 설명도 빠르게 바뀔 수 있습니다.

흥미로운 점은 Aave가 사용자 중심 애플리케이션으로서 좋은 성과를 보인다는 점입니다. 특히 대규모 거래자에게 서비스를 제공하는 동시에 DeFi의 유동성 센터 역할도 수행합니다.

또는 최종 사용자를 완벽하게 이해하고 자체 DEX를 개발하여 수직적으로 확장하고 있는 Pumpdotfun도 있습니다. 또는 Raydium은 토큰 출시 플랫폼을 출시하여 그 반대의 일을 하고 있습니다.

또 다른 예로는 "플러그인"이나 "확장 기능"과 유사한 "후크" 기능이 포함된 Uniswap v4 출시가 있습니다.

이러한 "후크"를 통해 앱스토어가 iPhone으로 옮겨왔습니다. Apple이 더 이상 자체 iPhone 앱을 개발할 필요가 없는 것처럼, 개발자들은 Uniswap을 기반으로 애플리케이션을 빌드할 수 있습니다.

토큰 출시 플랫폼 @flaunchgg는 Uniswap v4의 Hooks와 Aave를 활용해 유동성을 제공하는 좋은 사례입니다.

Uniswap v4 후크는 개발자가 프로토콜을 기반으로 애플리케이션을 구축할 수 있게 해주기 때문에 매우 유용합니다.

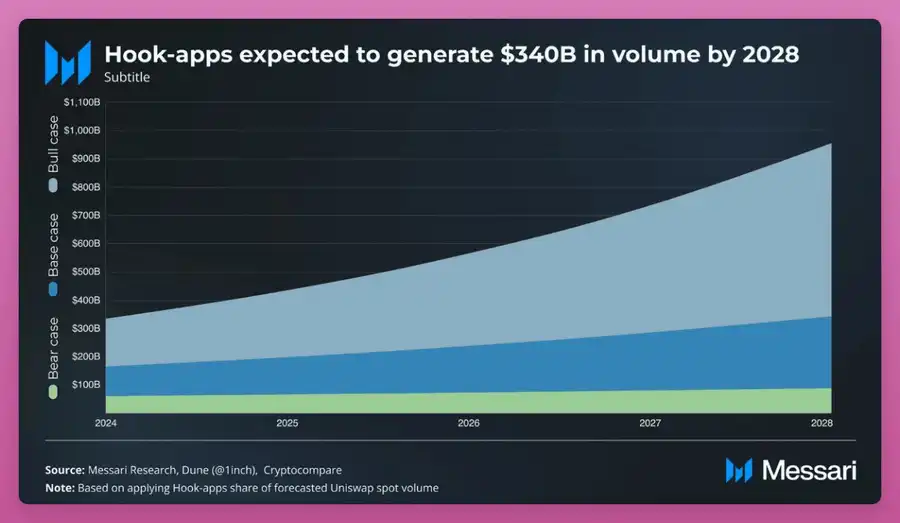

성장은 더디지만(Uniswap은 후크를 홍보하기 위해 유동성 마이닝 캠페인을 시작함), Messari는 후크 애플리케이션 도입이 가속화될 것으로 예상합니다.

저는 순수한 인프라에서 플랫폼으로 성공적으로 진화한 프로토콜은 상당한 프리미엄을 받을 것이라고 믿습니다. 이러한 변화는 이더리움이 빠진 상품화의 함정을 피하는 데 도움이 될 수 있습니다.

또 다른 예는 방금 출시된 Fluid DEX v2입니다. 이를 통해 개발자는 프로토콜을 기반으로 빌드할 수 있습니다.

Fluid v2는 DEX 기능을 갖춘 대출 프로토콜에서 제3자 개발자가 프로토콜을 기반으로 개발할 수 있는 개방형 플랫폼으로 전환합니다.

DEX가 최종 사용자를 추상화하더라도 Fluid v1 DEX는 여전히 상위 DEX 집계자와의 통합 덕분에 Uniswap에 도전하고 있습니다.

DEX가 최종 사용자를 추상화하더라도 Fluid v1 DEX는 여전히 상위 DEX 집계자와의 통합 덕분에 Uniswap에 도전하고 있습니다.

버전 v2에서 Fluid는 대출과 AMM 유동성을 통합하여 대규모 투자자를 위한 프런트엔드와 개발자 플랫폼을 모두 갖춘 프로토콜을 만들었습니다.

당신이 얻을 것:

• 기본적으로 범위 주문은 수익을 얻습니다(유휴 유동성 없음).

• 대출 및 유동성 제공 전략(DeFi 최초)

• 개발자에게 Hooks + 동적 수수료, 영구 계약 등의 기능을 제공합니다.

Fluid는 허가가 필요 없는 DEX 및 대출 시장을 출시하여 개발자가 Fluid에서 새로운 제품을 개발할 수 있도록 할 예정입니다.

@DeFi_Made_Here가 쓴 것처럼, 이것은 고정 수익 시장입니다.

가장 중요한 점은 가치가 프로토콜로 다시 흐른다는 것입니다. Fluid를 기반으로 구축된 모든 후크, 교차담보 포지션 또는 영구 계약 애플리케이션은 생태계와 수수료를 공유합니다.

저는 v2 DEX와 Fluid의 자본 효율성이 상품화의 함정을 피하는 데 도움이 될 것이라고 믿습니다. Aave와 마찬가지로 v2 DEX와 Fluid는 대형 업체를 위한 프런트엔드입니다.

Uniswap v4와 마찬가지로 개발자 플랫폼입니다. 프로토콜 계층에서 대출과 AMM 로직을 통합하고 자본 효율성을 개선함으로써 부채 기반 LP와 같은 전략에 가장 적합한 플랫폼이 됩니다.

프로토콜은 인프라와 애플리케이션 중 하나를 선택할 필요가 없습니다. $FLUID를 사용하면 두 가지 장점을 모두 누릴 수 있습니다.

면책 조항: 저는 $FLUID 토큰을 보유하고 있습니다.

모든 댓글